Perguntas Frequentes

Normas Relevantes

LPCBC/FT | artigos 11.º a 56.º

Questões

Quais são os principais deveres preventivos, de carácter geral, a que as entidades que exercem atividades imobiliárias se encontram sujeitas, no que concerne à prevenção e repressão do branqueamento de capitais e financiamento do terrorismo, nos termos da Lei n.º 83/2017 - 18.08, alterada e republicada pela Lei n.º 58/2020 - 31.08 (LPCBC/FT)?

A LPCBC/FT prevê, no seu artigo 11.º, um conjunto de deveres preventivos de natureza geral, visando o combate ao branqueamento de capitais e ao financiamento do terrorismo, aos quais estão sujeitas todas as entidades que exercem actividades imobiliárias em Portugal.

Os deveres gerais são os seguintes:

a) Dever de controlo, desenvolvido na Secção II do Capítulo IV da LPCBC/FT (cfr. arts. 12.º a 22.º da referida Lei);

b) Dever de identificação e diligência, desenvolvido na Secção III do Capítulo IV da LPCBC/FT (cfr. arts. 23.º a 42.º da referida Lei);

c) Dever de comunicação, desenvolvido na Secção IV do Capítulo IV da LPCBC/FT (cfr. arts. 43.º a 46.º da referida Lei);

d) Dever de abstenção, desenvolvido na Secção V do Capítulo IV da LPCBC/FT (cfr. arts. 47.º a 49.º da referida Lei);

e) Dever de recusa, desenvolvido na Secção VI do Capítulo IV da LPCBC/FT (cfr. art. 50.º da referida Lei);

f) Dever de conservação, desenvolvido na Secção VI do Capítulo IV da LPCBC/FT (cfr. art. 51.º da referida Lei);

g) Dever de exame, desenvolvido na Secção VI do Capítulo IV da LPCBC/FT (cfr. art. 52.º da referida Lei);

h) Dever de colaboração, desenvolvido na Secção VI do Capítulo IV da LPCBC/FT (cfr. art. 53.º da referida Lei);

i) Dever de não divulgação, desenvolvido na Secção VI do Capítulo IV da LPCBC/FT (cfr. art. 54.º da referida Lei); e

j) Dever de formação, desenvolvido na Secção VI do Capítulo IV da LPCBC/FT (cfr. art. 55.º da referida Lei)

Dos referidos deveres preventivos, de carácter geral, quais são aqueles que são objeto de uma regulamentação específica, no Regulamento n.º 603/2021 - 02.07, para as entidades com atividades imobiliárias?

Sem prejuízo da aplicabilidade genérica das normas constantes da LPCBC/FT, alguns dos deveres previstos na Lei foram objeto de regulamentação pelo IMPIC, desenvolvendo e precisando o conteúdo da obrigação, as condutas devidas e os mecanismos de atuação e comprovação a adotar pelas entidades obrigadas, na esfera das atividades imobiliárias.

Tal sucedeu quanto aos seguintes deveres:

a) Dever de controlo, desenvolvido complementarmente no art. 4.º do Regulamento n.º 603/2021 - 02.07, bem como:

i. No art. 10.º, quanto à nomeação e comunicação ao IMPIC, do "Responsável pelo Cumprimento Normativo" (RCN);

ii. No art. 12.º, no que respeita à elaboração e comunicação anual de relatório sobre canais internos de reporte de irregularidades e ocorrências relacionadas; e

iii. No art. 13.º, no que respeita à execução das medidas restritivas decretadas, quanto a pessoas, entidades ou países, pelas organizações nacionais ou internacionais, designadamente a Organização das Nações Unidas (ONU) ou a União Europeia (EU);

b) Dever de identificação e diligência, desenvolvido complementarmente nos arts. 5.º a 8.º do Regulamento n.º 603/2021 - 02.07;

c) Dever de conservação, desenvolvido complementarmente no art. 9.º do Regulamento n.º 603/2021 - 02.07; e

d) Dever de formação, desenvolvido complementarmente no art. 11.º do Regulamento n.º 603/2021 - 02.07.

Foram ainda objeto de desenvolvimento e regulamentação detalhada, enquanto obrigação especificamente aplicável às entidades com atividades imobiliárias, os deveres de comunicação de atividades imobiliárias, previstos no art. 46º da LPCBC/FT, os quais são especificados e detalhados nos artigos 14.º a 20.º do Regulamento n.º 603/2021 - 02.07, prevendo ainda o artigo 10.º desse Regulamento os deveres complementares relativos à comunicação do "Responsável pelo Cumprimento Normativo".

1.1. DEVER DE CONTROLO

Normas Relevantes

LPCBC/FT | artigos 2.º/1/alíneas n), t), u) e aa) e 12.º a 22.º

Regulamento n.º 603/2021 - 02.07 | artigos 4º e 10.º

Questões

Em que consiste o dever de controlo?

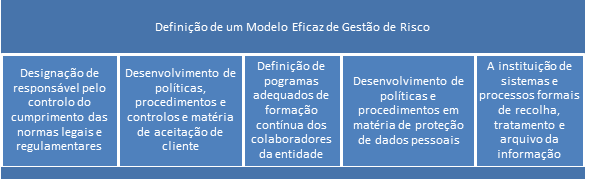

Consiste no dever de as entidades obrigadas definirem e aplicarem, de forma eficaz e em permanência, as políticas, procedimentos e controlos que se mostrem adequados para:

- gerir os riscos de BC/FT a que entidade obrigada esteja ou venha a estar exposta;

- dar cumprimento às normas legais e regulamentares em matéria de prevenção do BC/FT;

- assegurar o cumprimento das medidas restritivas de congelamento de bens e recursos económicos, adotadas pelo Conselho de Segurança das Nações Unidas ou pela União Europeia e relacionadas com o terrorismo, com a proliferação de armas de destruição em massa e com o respetivo financiamento.

Todas as entidades obrigadas devem adotar as mesmas políticas, procedimentos e controlos preventivos do BC/FT?

Não. As políticas, procedimentos e controlos em que se traduz o sistema de controlo interno devem ser proporcionais à natureza, dimensão e complexidade da entidade obrigada e da atividade por esta prosseguida.

No entanto, as entidades obrigadas devem incluir no seu sistema de controlo interno, pelo menos:

As entidades obrigadas devem avaliar periodicamente o seu sistema de prevenção do BC/FT?

Sim. As entidades obrigadas devem monitorizar, através de avaliações periódicas, a qualidade, a adequação e a eficácia das suas políticas, procedimentos e controlos em matéria de prevenção do BC/FT.

Como devem as entidades obrigadas gerir os riscos de BC/FT?

A gestão dos riscos de BC/FT assenta em três pilares essenciais: identificação, avaliação e mitigação dos riscos. Assim, devem as entidades obrigadas:

a) Identificar os concretos riscos de BC/FT inerentes à sua realidade operativa específica, incluindo os riscos associados:

- à natureza, dimensão e complexidade da atividade prosseguida;

- aos respetivos clientes;

- às áreas de negócio desenvolvidas, bem como aos produtos, serviços e operações disponibilizados;

- aos canais de distribuição dos produtos e serviços disponibilizados, bem como aos meios de comunicação utilizados no contacto com os clientes;

- aos países ou territórios de origem dos clientes da entidade obrigada, ou em que estes tenham domicílio ou, de algum modo, desenvolvam a sua atividade;

- aos países ou territórios em que a entidade obrigada opere, diretamente ou através de terceiros, pertencentes ou não ao mesmo grupo.

b) Avaliar o risco de BC/FT associado à sua realidade operativa específica, designadamente através da determinação:

- do grau de probabilidade e de impacto de cada um dos riscos concretamente identificados, tendo em atenção, para o efeito, todas as variáveis relevantes no contexto da sua realidade operativa, incluindo a finalidade da relação de negócio, o nível de bens depositados por cliente ou o volume das operações efetuadas e a regularidade ou a duração da relação de negócio;

- do risco global da entidade obrigada e, se aplicável, das respetivas áreas de negócio, a aferir com base na ponderação de cada um dos riscos concretamente identificados e avaliados;

c) Definir e adotar os meios e procedimentos de controlo que se mostrem adequados à mitigação dos riscos específicos identificados e avaliados, adotando procedimentos especialmente reforçados quando se verifique a existência de um risco acrescido de BC/FT;

d) Rever, com a periodicidade adequada aos riscos identificados, ou com a periodicidade definida em regulamentação, a atualidade das práticas de gestão de risco referidas nas alíneas anteriores, de modo a que as mesmas reflitam adequadamente eventuais alterações registadas na realidade operativa específica e riscos a esta associados.

As entidades obrigadas devem ainda:

a) Adaptar as referidas práticas de gestão do risco de BC/FT (e as respetivas atualizações) à natureza, dimensão e complexidade da sua estrutura e da atividade prosseguida;

b) Ter em consideração os riscos identificados:

- nas informações disponibilizadas pelas autoridades setoriais com o objetivo de facilitar as avaliações de risco a conduzir pelas entidades obrigadas;

- nos relatórios e pareceres a que se refere o n.º 4 do artigo 8.º da LPCBC/FT, bem como nas respetivas atualizações;

- em quaisquer outras informações relevantes para a condução das avaliações nacionais dos riscos de BC/FT e das respetivas atualizações, designadamente as que forem indicadas pelas autoridades setoriais (através de publicação nos seus websites ou por outro meio) ou pela Comissão de Coordenação das Políticas de Prevenção e Combate ao BC/FT (através do website www.portaLPCBC/FT.pt );

c) Fazer constar de documentos ou registos escritos que demonstrem detalhadamente:

- os riscos inerentes à realidade operativa específica da entidade obrigada e a forma como esta os identificou e avaliou;

- a adequação dos meios e procedimentos de controlo destinados à mitigação dos riscos identificados e avaliados, bem como a forma como a entidade obrigada monitoriza a sua adequação e eficácia;

d) Conservar esses documentos e registos nos termos previstos no artigo 51.º da LPCBC/FT e colocá-los, em permanência, à disposição das autoridades setoriais.

Quando os riscos específicos inerentes a um determinado setor de atividade sujeito à aplicação da LPCBC/FT se encontrem claramente identificados e compreendidos, as autoridades setoriais podem, através de regulamentação:

- dispensar a realização de avaliações de risco individuais e documentadas ou permitir que as mesmas sejam realizadas em termos simplificados, a definir pela respetiva autoridade setorial;

- estabelecer os procedimentos alternativos à realização das avaliações de risco individuais ou simplificadas.

Quem deve ser o Responsável pelo Cumprimento Normativo (RCN)?

O RCN é um elemento da direção de topo ou equiparado de uma entidade obrigada, designado pelo respetivo órgão de administração, que tem como missão zelar pelo controlo do cumprimento do quadro legal e regulamentar vigente em matéria de prevenção do BC/FT.

Nos termos da alínea n) do n.º 1 do artigo 2.º da LPCBC/FT, integra a "direção de topo" de uma entidade obrigada qualquer dirigente ou colaborador com conhecimentos suficientes da exposição da entidade em causa ao risco de BC/FT e com um nível hierárquico suficientemente elevado para tomar decisões que afetem a exposição ao risco, não sendo necessariamente um membro do órgão de administração.

As entidades obrigadas devem garantir que o cargo de RCN é exercido por uma pessoa idónea e dotada da qualificação profissional e da disponibilidade adequadas, cabendo-lhes avaliar previamente o preenchimento destes requisitos e, sempre que solicitadas a tal, disponibilizar às autoridades setoriais os resultados dessa avaliação.

O RCN, em matéria de prevenção e combate ao BC/FT, deverá ser o elemento privilegiado de contacto entre a empresa e o IMPIC, nesta matéria.

Sem prejuízo do disposto em legislação especial, as autoridades setoriais podem:

a) Sujeitar a autorização prévia a designação do RCN e estabelecer os pressupostos que devam determinar a reavaliação do mesmo;

b) Avocar a avaliação da adequação do RCN, com base em:

- circunstâncias já verificadas ao tempo da sua designação ou outras, caso entendam que tais circunstâncias foram objeto de uma apreciação manifestamente deficiente pela entidade obrigada;

- quaisquer circunstâncias supervenientes que possam fundamentar a inadequação para o exercício da função;

c) Determinar as medidas necessárias a assegurar a eficaz gestão dos riscos de BC/FT, incluindo, sempre que necessário, a suspensão provisória de funções e a fixação de prazo para a substituição do RCN.

Que entidades com atividades imobiliárias estão obrigadas a designar o RCN?

As entidades com atividades imobiliárias designam, nos termos do n.º 1 do artigo 16.º da LPCBC/FT e do artigo 10.º do Regulamento n.º 603/2021 - 02.07, um elemento da sua direção de topo ou equiparado, desde que detentor dos poderes e competências necessários para zelar pelo controlo do cumprimento do quadro normativo em matéria de prevenção e combate ao BC/FT, qualquer que seja a sua natureza jurídica, e cujo número de colaboradores nas áreas comercial ou administrativa seja superior a cinco.

Nas entidades cujo número de colaboradores nas áreas comercial ou administrativa for inferior a cinco, as funções de RCN devem ser materialmente asseguradas por colaborador designado para o efeito de entre os colaboradores que tenham funções comerciais e/ou administrativas na empresa.

As entidades imobiliárias garantem o preenchimento pela pessoa designada dos requisitos de idoneidade, qualificação profissional e disponibilidade constantes do n.º 3 do artigo 16.º da LPCBC/FT.

Além dos colaboradores com competências na área comercial, que tenham contacto frequente com o cliente, assim como, os representantes legais e gerentes da empresa, poderão ser designados para o efeito prestadores de serviços profissionais como advogados, contabilistas e pessoal com outras funções não relacionadas com BC/FT, caso em que devem também ter incumbências de acompanhamento da transação ocasional ou da relação de negócio estabelecida.

Posso atribuir as funções do RCN a uma entidade externa à organização (exs. advogado, consultor, auditor)?

Não existe nenhum normativo na LPCBC/FT e no Regulamento n.º 603/2021 - 02.07 que impeça a designação do RCN a uma entidade externa à organização através de um contrato de prestação de serviços. Porém, relembra-se a importância e o papel fundamental que o RCN deve ter, quer no âmbito do controlo interno dos procedimentos BC/FT, quer no reporte de desconformidades ou irregularidades e na correção dos mesmos, na disponibilidade para o serviço, assim como, no contato privilegiado com as entidades de regulação e de investigação nesta sede.

Como e quando deve ser feita a comunicação ao IMPIC da nomeação do RCN?

A nomeação do RCN, prevista no n.º 8 do artigo 16.º da LPCBC/FT, é comunicada no prazo de 60 dias úteis a contar da data de designação através de formulário eletrónico (Ponto 3 do Anexo A) disponibilizado no Portal do IMPIC.

À referida comunicação deve ser anexo o documento de nomeação e o respetivo termo de aceitação pela pessoa designada, contendo obrigatoriamente a seguinte informação:

a) Nome completo do nomeado;

b) Nacionalidade constante do documento de identificação do nomeado;

c) Número de identificação fiscal do nomeado;

d) Tipo, número, data de validade do documento de identificação do nomeado;

e) Número de contacto e endereço eletrónico do nomeado;

f) Data de nomeação;

g) Vínculo contratual;

h) Descrição sumária das funções exercidas pela pessoa nomeada;

i) Indicação da qualidade e assinatura do nomeante no documento de nomeação e da pessoa nomeada no termo de aceitação da nomeação.

No caso de o RCN já estar nomeado à data da entrada em vigor do presente regulamento, a comunicação prevista no n.º 3 do artigo 10.º do Regulamento n.º 603/2021 - 02.07 deverá ser efetuada no prazo de 60 dias úteis, a contar da data de entrada em vigor do mesmo.

Sendo entidade obrigada a nomear o RCN e não o tendo ainda feito à data da entrada em vigor do Regulamento n.º 603/2021 - 02.07 (ocorrida em 05/07/2021), deverá fazê-lo e proceder à respetiva comunicação no prazo de 60 dias úteis após a data da entrada em vigor do mesmo (ie, até 24/09/2021).

O que fazer quando ocorram alterações à nomeação efetuada do RCN?

Sempre que ocorram alterações à designação efetuada pela entidade obrigada ou relativas à pessoa designada ou a algum dos elementos constantes do n.º 3 do artigo 10.º do Regulamento n.º 603/2021 - 02.07, a entidade com atividade imobiliária deverá comunicar tais alterações no prazo de 20 dias úteis a contar da data da sua ocorrência, nos termos e através dos meios previstos no mesmo.

Estão as entidades financeiras com atividades imobiliárias obrigadas a comunicar ao IMPIC o seu RCN?

As entidades financeiras com atividades imobiliárias não estão abrangidas pela obrigação de comunicação do RCN ao IMPIC por elas designado, uma vez que o âmbito de intervenção do IMPIC, se limita às normas contidas no artigo 46º da LPCBC/FT.

No entanto, atenta a relevância da figura, o seu papel na verificação do cumprimento interno das normas de prevenção e combate ao BC/FT e no relacionamento institucional com as entidades reguladoras, considera-se ser uma boa prática a sua indicação no Ponto 3 do anexo A do Regulamento n.º 603/2021 - 02.07.

Comunicação de Irregularidades

O que devem fazer os colaboradores das entidades obrigadas quando tomam conhecimento de factos graves que configurem violações da LPCBC/FT ou do Regulamento n.º 603/2021 - 02.07 que a concretiza, ou infração das políticas, procedimentos e controlos internamente definidos em matéria de prevenção do BC/FT?

As pessoas que, em virtude das funções que exercem na entidade obrigada, nomeadamente ao abrigo do artigo 16.º da LPCBC/FT, tomem conhecimento de tais factos têm o dever de os comunicar ao órgão de fiscalização da entidade obrigada ou, na ausência deste, ao órgão de administração.

Para a concretização das comunicações dessas irregularidades, as entidades obrigadas devem criar canais internos específicos, independentes e anónimos que, de forma adequada, assegurem a receção, o tratamento e o arquivo das comunicações dos referidos factos, devendo tais canais internos:

- ser proporcionais à natureza, dimensão e complexidade da atividade da entidade obrigada;

- garantir a confidencialidade das comunicações recebidas e a proteção dos dados pessoais do denunciante e do suspeito da prática da infração, nos termos da Lei n.º 67/98, de 26 de outubro.

As entidades obrigadas devem ainda:

- conservar - nos termos do artigo 51.º da LPCBC/FT - as comunicações efetuadas e os relatórios a que elas dêem lugar, colocando-os, em permanência, à disposição das autoridades setoriais;

- facultar às autoridades setoriais - nos termos e com a periodicidade por estas definidos - as informações que as mesmas solicitem sobre os canais internos existentes, bem como sobre as comunicações recebidas e o respetivo processamento;

- abster-se de quaisquer ameaças ou atos hostis e, em particular, de quaisquer práticas laborais desfavoráveis ou discriminatórias contra quem efetue tais comunicações, não podendo as mesmas, por si só, servir de fundamento à promoção pela entidade obrigada de qualquer procedimento disciplinar, civil ou criminal relativamente aos respetivos autores (salvo se as mesmas forem deliberada e manifestamente infundadas).

No caso das entidades com atividades imobiliárias, o que estabelece o Regulamento n.º 603/2021 - 02.07 quanto à comunicação de irregularidades?

As autoridades setoriais podem exigir às entidades obrigadas sob a sua jurisdição a apresentação de um relatório, nos termos e com a periodicidade a definir por aquelas autoridades, contendo a descrição dos canais referidos no n.º 1 do artigo 20º da LPCBC/FT e uma indicação sumária das comunicações recebidas e do respetivo processamento.

O Regulamento n.º 603/2021 - 02.07 estipula que, para efeitos do disposto no n.º 7 do artigo 20.º da LPCBC/FT, as entidades obrigadas, elaboram um relatório anual que deve conter:

a) A descrição dos canais específicos, independentes e anónimos que internamente assegurem, de forma adequada, a receção, o tratamento e o arquivo das comunicações de irregularidades relacionadas com eventuais violações à LPCBC/FT, ao Regulamento n.º 603/2021 - 02.07 e às políticas e aos procedimentos e controlos internamente definidos em matéria de prevenção do BC/FT;

b) Uma indicação sumária das comunicações internas recebidas e do respetivo processamento.

No caso da entidade imobiliária não estar obrigada a designar um RCN, atenta a dimensão e a estrutura da mesma, o relatório deverá ser elaborado pelo seu representante legal, pelo empresário em nome individual ou colaborador designado, contendo os elementos referidos no número anterior.

As comunicações constantes do artigo 20.º da LPCBC/FT, bem como, os relatórios a que elas dêem lugar, são conservados nos termos previstos no artigo 51.º da LPCBC/FT e colocados, em permanência, à disposição do IMPIC.

O RCN assegura ainda o cumprimento dos n.ºs 3 e 4 do artigo 20.º da LPCBC/FT.

Em caso de inexistência de comunicação de irregularidades no cumprimento dos procedimentos previstos na LPCBC/FT e no Regulamento n.º 603/2021 - 02.07 adotados pela entidade é necessário elaborar algum documento?

Nesta situação apenas deve ser elaborado e assinado um documento pelo RCN, representante legal, empresário em nome individual ou colaborador designado a mencionar a existência de canais de comunicação específicos e a inexistência de comunicações internas de irregularidades nos procedimentos adotados.

Em sede do dever de controlo as entidades obrigadas estão sujeitas a manter a atualização de dados das entidades relativamente às medidas restritivas aplicadas por organismos internacionais, designadamente pelo Conselho de Segurança das Nações Unidas e pela União Europeia?

Sim, as entidades estão obrigadas a atualizar os dados relativos ao cumprimento das medidas restritivas aplicadas, designadamente, em sede de relação e negócio.

O IMPIC disponibiliza de forma imediata por email a todas as associações representativas dos setores do imobiliário e da construção a informação relativa às medidas restritivas aplicadas pelos organismos internacionais acima mencionados.

1.2. DEVER DE IDENTIFICAÇÃO E DILIGÊNCIA

Normas Relevantes

LPCBC/FT | artigos 23.º a 42.º, 68.º a 71.º, Anexo II e Anexo III

Regulamento n.º 603/2021 - 02.07 | artigos 5º a 8º

Questões

Em que consiste o dever de identificação e diligência?

Consiste no dever de as entidades obrigadas observarem procedimentos de identificação e diligência - relativamente aos clientes, aos respetivos representantes e aos beneficiários efetivos - quando:

a) Estabeleçam relações de negócio;

b) Efetuem transações ocasionais: - de montante igual ou superior a 15.000 euros (independentemente de a transação ser realizada através de uma única operação ou de várias operações aparentemente relacionadas entre si);

c) Se suspeite que as operações, independentemente do seu valor e de qualquer exceção ou limiar, possam estar relacionadas com o branqueamento de capitais ou com o financiamento do terrorismo;

d) Existam dúvidas sobre a veracidade ou a adequação dos dados de identificação dos clientes previamente obtidos.

Quando ocorrem alterações na legislação ou regulamentação sobre prevenção do BC/FT, as entidades obrigadas devem adotar/atualizar os procedimentos de identificação e diligência relativamente aos clientes mais antigos?

Neste caso, as entidades obrigadas devem verificar se os procedimentos de identificação e diligência anteriormente adotados se mostram adequados, suficientes e atuais, tendo em consideração os riscos de BC/FT especificamente associados a esses clientes e os requisitos previstos no novo quadro legal ou regulamentar em vigor.

Sempre que concluam pela inadequação, insuficiência ou desatualização daqueles procedimentos face ao grau de risco de BC/FT concretamente identificado, as entidades obrigadas devem suprir as deficiências detetadas, no mais curto prazo possível.

Como se procede à identificação dos clientes das entidades obrigadas que sejam pessoas singulares e, sendo o caso, dos respetivos representantes?

A identificação é efetuada mediante a recolha e o registo dos seguintes elementos identificativos:

a) Fotografia;

b) Nome completo;

c) Assinatura;

d) Data de nascimento;

e) Nacionalidade constante do documento de identificação;

f) Tipo, número, data de validade e entidade emitente do documento de identificação;

g) Número de identificação fiscal ou, quando não disponha de número de identificação fiscal, o número equivalente emitido por autoridade estrangeira competente;

h) Profissão e entidade patronal, quando existam;

i) Endereço completo da residência permanente e, quando diverso, do domicílio fiscal;

j) Naturalidade;

k) Outras nacionalidades não constantes do documento de identificação;

No caso dos representantes dos clientes, as entidades obrigadas verificam igualmente o documento que habilita tais pessoas a agir em representação dos mesmos.

Como se procede à identificação dos clientes das entidades obrigadas que sejam pessoas coletivas ou centros de interesses coletivos sem personalidade jurídica e dos respetivos representantes?

A identificação é efetuada mediante a recolha e o registo dos seguintes elementos identificativos:

a) Denominação;

b) Objeto;

c) Morada completa da sede social e, quando aplicável, da sucursal ou do estabelecimento estável, bem como, quando diversa, qualquer outra morada dos principais locais de exercício da atividade;

d) Número de identificação de pessoa coletiva ou, quando não exista, número equivalente emitido por autoridade estrangeira competente;

e) Identidade dos titulares de participações no capital e nos direitos de voto de valor igual ou superior a 5 %;

f) Identidade dos titulares do órgão de administração ou órgão equivalente, bem como de outros quadros superiores relevantes com poderes de gestão;

g) País de constituição;

h) Código CAE (Classificação das Atividades Económicas), código do setor institucional ou outro código de natureza semelhante, quando exista.

No caso dos representantes dos clientes, as entidades obrigadas verificam igualmente o documento que habilita tais pessoas a agir em representação dos mesmos.

Como se procede à comprovação dos elementos identificativos das pessoas singulares?

As entidades obrigadas devem exigir sempre a apresentação de documentos de identificação válidos, dos quais constem os seguintes elementos identificativos:

a) Fotografia;

b) Nome completo;

c) Assinatura;

d) Data de nascimento;

e) Nacionalidade constante do documento de identificação;

f) Tipo, número, data de validade e entidade emitente do documento de identificação.

A comprovação daqueles elementos identificativos das pessoas singulares deve processar-se nos seguintes termos:

1. Sempre que os clientes e os respetivos representantes disponham dos elementos necessários para o efeito e manifestem à entidade obrigada a intenção de assim proceder, a comprovação é efetuada com recurso aos seguintes meios (a disponibilizar pela entidade obrigada):

a) Utilização eletrónica do cartão de cidadão com recurso à plataforma de interoperabilidade da administração pública, após autorização do titular dos documentos ou do respetivo representante;

b) Chave Móvel Digital;

c) Plataformas de interoperabilidade entre sistemas de informação emitidos por serviços públicos, nos termos do Regulamento (UE) 910/2014, do Parlamento Europeu e do Conselho, de 23 de julho de 2014.

2. Não sendo possível utilizar qualquer um dos meios mencionados em 1, a comprovação é efetuada mediante:

a) Reprodução do original dos documentos de identificação, em suporte físico ou eletrónico;

b) Cópia certificada dos mesmos;

c) Acesso à respetiva informação eletrónica com valor equivalente, designadamente através:

- do recurso a dispositivos que confiram certificação qualificada, nos termos a definir por regulamentação;

- da recolha e verificação dos dados eletrónicos junto das entidades competentes responsáveis pela sua gestão.

- iii) Da autorização para a transmissão dos dados nos termos dos n.os 1 e 4 do artigo 4.º -A da Lei n.º 37/2014, de 26 de junho;

- iv) Do recurso a prestadores qualificados de serviços de confiança, nos termos previstos no Decreto-Lei n.º 12/2021 de 9 de fevereiro, que assegura a execução na ordem jurídica interna do Regulamento (UE) 910/2014 do Parlamento Europeu e do Conselho, de 23 de julho de 2014.

Posso para efeitos de comprovação da identificação do cliente ou do representante legal e interveniente obter cópia do cartão de identificação respetivo? Como devo proceder em caso de recusa do cliente em fornecer cópia do documento de identificação?

A Lei n.º 7/2007, de 5 de fevereiro (cria o cartão do cidadão) prevê no artigo 5.º, n.º 2, no âmbito da figura da proibição da retenção e reprodução do cartão do cidadão que "É igualmente interdita a reprodução do cartão do cidadão em fotocópia ou qualquer outro meio sem consentimento do titular, salvo nos casos expressamente previstos na lei ou mediante decisão de autoridade judiciária."

Para efeitos de aplicação da LPCBC/FT, o pedido de conferência e de reprodução do cartão do cidadão está devidamente protegido nos artigos 24.º e 25.º, n.ºs 1 e 4, alínea a). Encontra assim previsão legal, quer a exigência de apresentação do documento dos intervenientes na transação ocasional ou no âmbito da relação de negócio em causa, assim como, a reprodução do original dos documentos de identificação, em suporte físico ou eletrónico.

Deste modo, a lei prevê quer a exigência dos referidos documentos, quer a conservação dos documentos obtidos no âmbito do cumprimento do dever de identificação e de diligência encontrando-se desse modo cumprida a salvaguarda constante do artigo 5.º, n.º 1 da Lei n.º 7/2007, de 5 de fevereiro (regime do cartão do cidadão).

Se ainda assim existir alguma resistência por parte do cliente/interveniente a identificar, deverá a entidade obrigada proceder a um registo manual dos dados constantes do cartão do cidadão e juntar ao mesmo uma informação que explique devidamente a recusa/resistência do cliente/interveniente na cedência de cópia do documento de identificação para justificação do procedimento.

Acresce que o REGULAMENTO GERAL SOBRE A PROTEÇÃO DE DADOS (RGPD) DA UNIÃO EUROPEIA (UE) - Regulamento (UE) n.º 679/2016, de 27 de Abril, prevê na alínea c) do n.º 1 do seu Artigo 6.º (Licitude do tratamento) que O tratamento é lícito se e na medida em que for necessário para o cumprimento de uma obrigação jurídica a que o responsável pelo tratamento esteja sujeito, de que o cumprimento do dever de identificação é um exemplo.

Como se procede à comprovação dos elementos identificativos das pessoas coletivas e dos centros de interesses coletivos sem personalidade jurídica?

As entidades obrigadas devem exigir sempre a apresentação (i) do cartão de identificação da pessoa coletiva, (ii) da certidão do registo comercial ou (iii) de documento equivalente emitido por fonte independente e credível, no caso de entidade com sede social situada fora do território nacional, para comprovação dos seguintes elementos identificativos:

a) Denominação;

b) Objeto;

c) Morada completa da sede social e, quando aplicável, da sucursal ou do estabelecimento estável, bem como, quando diversa, qualquer outra morada dos principais locais de exercício da atividade;

d) Número de identificação de pessoa coletiva ou, quando não exista, número equivalente emitido por autoridade estrangeira competente.

e) Identidade dos titulares de participações no capital e nos direitos de voto de valor igual ou superior a 5 %;

f) Identidade dos titulares do órgão de administração ou órgão equivalente, bem como de outros quadros superiores relevantes com poderes de gestão;

g) País de constituição;

h) Código CAE (Classificação das Atividades Económicas), código do setor institucional ou outro código de natureza semelhante, quando exista.

No caso dos representantes dos clientes, as entidades obrigadas verificam igualmente o documento que habilita tais pessoas a agir em representação dos mesmos.

A comprovação daqueles elementos identificativos das pessoas coletivas e dos centros de interesses coletivos sem personalidade jurídica deve processar-se através da utilização de um dos seguintes meios:

a) Plataformas de interoperabilidade entre sistemas de informação emitidos por serviços públicos, nos termos do Regulamento (UE) 910/2014, do Parlamento Europeu e do Conselho, de 23 de julho de 2014;

b) Reprodução do original dos documentos de identificação, em suporte físico ou eletrónico;

c) Cópia certificada dos mesmos;

d) Acesso à respetiva informação eletrónica com valor equivalente, designadamente através:

- do recurso a dispositivos que confiram certificação qualificada, nos termos a definir por regulamentação;

- da recolha e verificação dos dados eletrónicos junto das entidades competentes responsáveis pela sua gestão.

VERIFICAÇÃO DA IDENTIDADE

O que devem as entidades obrigadas fazer no caso de os meios de identificação eletrónica não contemplarem alguns dos elementos de identificação exigidos?Nestas situações, as entidades obrigadas devem proceder à recolha dos elementos identificativos em falta através de outros meios complementares admissíveis.

O que devem as entidades obrigadas fazer caso tenham dúvidas sobre o teor, a idoneidade, a autenticidade, a atualidade, a exatidão ou a suficiência dos suportes comprovativos dos elementos identificativos apresentados?

Nestas situações, as entidades obrigadas devem promover as diligências que se mostrem adequadas à cabal comprovação dos elementos identificativos.

Em que momento devem as entidades obrigadas proceder à verificação da identidade dos seus clientes e dos respetivos representantes?

Em regra, a comprovação da identidade deve ter lugar antes do estabelecimento da relação de negócio ou da realização de qualquer transação ocasional, isto é, no caso particular da mediação imobiliária, no momento da celebração do contrato de prestação de serviços de mediação imobiliária, e sempre em momento anterior à celebração de contrato-promessa ou escritura pública (sendo que, neste último caso, as entidades obrigadas devem verificar a atualidade dos elementos de identificação apresentados mesmo que tais elementos já tenham sido recolhidos no âmbito de uma transação ocasional anterior).

No entanto, no caso específico das relações de negócio, admite-se que a comprovação da identidade seja completada após o início das mesmas desde que se verifiquem todos os seguintes pressupostos:

a) Ser o adiamento da comprovação necessário para não interromper o normal desenrolar do negócio;

b) Não ser o adiamento da comprovação vedado por norma legal ou regulamentar aplicável à atividade da entidade obrigada;

c) Apresentar a situação em causa um risco reduzido de BC/FT, expressamente identificado como tal pela entidade obrigada;

d) Executarem as entidades obrigadas as medidas adequadas para gerir o risco associado àquela situação, designadamente através da limitação do número, do tipo ou do montante das operações que podem ser efetuadas.

Quando procedam ao adiamento da comprovação dos elementos identificativos dos seus clientes ou dos respetivos representantes para momento posterior ao do início da relação de negócio, devem as entidades obrigadas completar os procedimentos de verificação da identidade no mais curto prazo possível.

Qual o instrumento que posso adotar para a recolha dos elementos obrigatórios de modo a dar cumprimento ao dever de identificação e de diligência dos intervenientes na transação ocasional ou na relação de negócio?

As entidades com atividades imobiliárias poderão adotar a elaboração de questionários para preenchimento pelo cliente ou representante legal e pelos outros intervenientes no negócio jurídico por forma a dar cumprimento aos procedimentos de identificação e diligência previstos na LPCBC/FT.

Para esta finalidade, foram publicitadas através da Orientação Genérica n.º 1/IMPIC/2020, disponível na página do IMPIC em www.impic.pt, dois modelos-tipo de questionário, consoante o interveniente seja pessoa singular ou colectiva.

No caso de existência de partilha de contrato de mediação imobiliária com outra entidade a quem compete dar cumprimento ao dever de identificação e diligência dos intervenientes no negócio?

O cumprimento dos deveres preventivos compete a todas as entidades com atividades imobiliárias que intervenham na realização do negócio jurídico, quer seja a entidade que procede à angariação do interessado, quer seja a entidade que foi contratada diretamente pelo cliente para promover o negócio visado.

No caso de uma transação imobiliária ou de contrato de arrendamento em que intervenham duas mediadoras imobiliárias com clientes distintos (comprador e vendedor/ inquilino e senhorio) estão as duas entidades obrigadas a executar os procedimentos de identificação e diligência relativamente a todos os intervenientes?

Ambas as entidades estão obrigadas a realizar os procedimentos de identificação e diligência nos termos comuns, quer quanto ao seu cliente, quer quanto ao outro interessado ou interveniente no negócio sobre bens imóveis em que intervenham.

Procedimentos de Diligência:

Além dos procedimentos de identificação, que outro tipo de procedimentos devem as entidades obrigadas adotar no âmbito deste dever específico?As entidades obrigadas devem, complementarmente, adotar também os seguintes procedimentos de diligência:

a) Obter informação sobre a finalidade e a natureza pretendida da relação de negócio;

b) Obter informação sobre a origem e o destino dos fundos movimentados no âmbito de uma relação de negócio ou na realização de uma transação ocasional, quando o perfil de risco do cliente ou as características da operação o justifiquem;

c) Manter um acompanhamento contínuo da relação de negócio, a fim de assegurar que as operações realizadas no decurso dessa relação são consistentes com o conhecimento que a entidade obrigada tem das atividades e do perfil de risco do cliente e, sempre que necessário, da origem e do destino dos fundos movimentados.

Medidas Simplificadas

As entidades obrigadas podem adotar medidas simplificadas de identificação e diligência?Sim. Podem fazê-lo quando identifiquem um risco comprovadamente reduzido de BC/FT nas relações de negócio, nas transações ocasionais ou nas operações que efetuem, desde que:

- essa identificação se baseie numa avaliação adequada dos riscos, efetuada pelas próprias entidades obrigadas ou pelas respetivas autoridades setoriais;

- as medidas simplificadas a aplicar sejam proporcionais aos fatores de risco reduzido identificados.

É possível encontrar na lei alguns exemplos de situações indicativas de um risco de BC/FT potencialmente mais reduzido?

Sim. Sem prejuízo de outras situações elencadas pelas respetivas autoridades setoriais, a LPCBC/FT contém, no seu Anexo II uma lista de fatores e tipos indicativos de risco de BC/FT potencialmente mais baixo. Este lista:

- tem uma natureza meramente exemplificativa, não constituindo um elenco fechado das hipóteses que podem configurar um risco mais baixo de BC/FT;

- não tem por objetivo induzir as entidades obrigadas a conferir - de forma automática - um risco baixo a qualquer relação de negócio, transação ocasional ou operação concreta enquadrável nas situações descritas (devendo a aferição do grau de risco de BC/FT decorrer da apreciação casuística das circunstâncias concretas de cada situação).

Assim, considera a LPCBC/FT que oferecerem um risco potencialmente mais reduzido os seguintes fatores exemplificativos:

A) Fatores de risco inerentes ao cliente:

- sociedades com ações admitidas à negociação em mercado regulamentado e sujeitas, em virtude das regras desse mercado, da lei ou de outros instrumentos vinculativos, a deveres de informação que garantam uma transparência adequada quanto aos respetivos beneficiários efetivos;

- administrações ou empresas públicas;

- clientes que residam em zonas geográficas de risco mais baixo (vd. infra "Fatores de risco inerentes à localização geográfica").

B) Fatores de risco inerentes ao produto, serviço, operação ou canal de distribuição:

- contratos de seguro «Vida» e de fundos de pensões ou produtos de aforro de natureza semelhante cujo prémio ou contribuição anual sejam reduzidos;

- contratos de seguro associados a planos de pensão desde que não contenham uma cláusula de resgate nem possam ser utilizados para garantir empréstimos;

- regimes de pensão, planos complementares de pensão ou regimes semelhantes de pagamento de prestações de reforma aos trabalhadores assalariados, com contribuições efetuadas mediante dedução nos salários e cujo regime vede aos beneficiários a possibilidade de transferência de direitos;

- produtos ou serviços financeiros limitados e claramente definidos, que tenham em vista aumentar o nível de inclusão financeira de determinados tipos de clientes;

- produtos em que os riscos de BC/FT são controlados por outros fatores, como a imposição de limites de carregamento ou a transparência da respetiva titularidade, podendo incluir certos tipos de moeda eletrónica.

C) Fatores de risco inerentes à localização geográfica:

- Estados-membros da União Europeia;

- países terceiros que dispõem de sistemas eficazes em matéria de prevenção e combate ao BC/FT;

- países ou jurisdições identificados por fontes credíveis como tendo um nível reduzido de corrupção ou de outras atividades criminosas;

- países terceiros que estão sujeitos, com base em fontes idóneas, tais como os relatórios de avaliação mútua, de avaliação pormenorizada ou de acompanhamento publicados, a obrigações de prevenção e combate ao branqueamento de capitais e ao financiamento do terrorismo coerentes com as recomendações revistas do GAFI e que implementam eficazmente essas obrigações.

É possível encontrar na lei alguns exemplos de medidas simplificadas de identificação e diligência?

Sim. O n.º 4 do artigo 35.º da LPCBC/FT elenca como possíveis medidas simplificadas as seguintes (sem prejuízo de outras medidas que se mostrem mais adequadas aos riscos concretos identificados e/ou de outras cujo conteúdo concreto seja definido pelas autoridades setoriais competentes):

- a verificação da identificação do cliente e do beneficiário efetivo após o estabelecimento da relação de negócio;

- a redução da frequência das atualizações dos elementos recolhidos no cumprimento do dever de identificação e diligência;

- a redução da intensidade do acompanhamento contínuo e da profundidade da análise das operações, quando os montantes envolvidos nas mesmas são de valor baixo;

- a ausência de recolha de informações específicas e a não execução de medidas específicas que permitam compreender o objeto e a natureza da relação de negócio, quando seja razoável inferir o objeto e a natureza do tipo de transação efetuada ou relação de negócio estabelecida.

A aplicação de medidas simplificadas dispensa as entidades obrigadas do acompanhamento das operações e das relações de negócio?

Não. Mesmo nos casos em que tenham adotado medidas simplificadas de identificação e diligência, as entidades obrigadas devem acompanhar as operações e as relações negócio, de modo a permitir a deteção de operações não habituais ou suspeitas.

Existem situações em que às entidades obrigadas é vedada a adoção de medidas simplificadas de identificação e diligência?

Sim. A adoção de medidas simplificadas nunca pode ter lugar:

- quando existam suspeitas de branqueamento de capitais ou de financiamento do terrorismo;

- quando devam ser adotadas medidas reforçadas de identificação ou diligência;

- sempre que tal seja determinado pelas autoridades setoriais competentes.

Medidas Reforçadas

Em que casos devem as entidades obrigadas adotar medidas reforçadas de identificação e diligência?

Em complemento dos procedimentos normais de identificação e diligência, as entidades obrigadas devem adotar medidas reforçadas no âmbito do cumprimento deste dever:

a) Quando for identificado - pelas próprias entidades obrigadas ou pelas respetivas autoridades setoriais - um risco acrescido de BC/FT nas relações de negócio, nas transações ocasionais ou nas operações que efetuem.

b) Sempre que estiver em causa alguma das situações previstas nos seguintes artigos da LPCBC/FT (independentemente do grau de risco de BC/FT associado à situação concreta):

- artigo 37.º (países terceiros de risco elevado);

- artigo 38.º (contratação à distância);

- artigo 39.º (pessoas politicamente expostas e titulares de outros cargos políticos ou públicos);

- artigo 69.º (beneficiários de contratos de seguros do ramo Vida);

- artigos 70.º e 71.º (relações de correspondência).

c) Em quaisquer outras situações que, para o efeito, venham a ser designadas pelas autoridades setoriais competentes, inclusive através da identificação de pessoas singulares ou coletivas ou centros de interesses coletivos sem personalidade jurídica que devam motivar a adoção de tais medidas.

Paralelamente às situações que se encontram expressamente previstas na LPCBC/FT, como justificativas da adoção obrigatória de medidas reforçadas, é possível encontrar na lei alguns exemplos de situações indicativas de um risco de BC/FT potencialmente mais elevado?

Sim. Sem prejuízo de outras situações elencadas pelas respetivas autoridades setoriais, a LPCBC/FT contém, no seu Anexo III uma lista de fatores e tipos indicativos de risco de BC/FT potencialmente mais alto, a qual:

- tem uma natureza meramente exemplificativa, não constituindo um elenco fechado das hipóteses que podem configurar um risco mais alto de BC/FT;

- não tem por objetivo induzir as entidades obrigadas a conferir - de forma automática - um risco alto a qualquer relação de negócio, transação ocasional ou operação concreta enquadrável nas situações descritas (devendo a aferição do grau de risco de BC/FT decorrer da apreciação casuística das circunstâncias concretas de cada situação).

Assim, considera a LPCBC/FT que oferecerem um risco potencialmente mais elevado os seguintes fatores exemplificativos:

A) Fatores de risco inerentes ao cliente:

- relações de negócio que se desenrolem em circunstâncias invulgares;

- clientes residentes ou que desenvolvam atividade em zonas de risco geográfico mais elevado (vd. infra "Fatores de risco inerentes à localização geográfica");

- pessoas coletivas ou centros de interesses coletivos sem personalidade jurídica que sejam estruturas de detenção de ativos pessoais;

- sociedades com acionistas fiduciários (nominee shareholders) ou que tenham o seu capital representado por ações ao portador;

- clientes que prossigam atividades que envolvam operações em numerário de forma intensiva;

- estruturas de propriedade ou de controlo do cliente que pareçam invulgares ou excessivamente complexas, tendo em conta a natureza da atividade prosseguida pelo cliente.

B) Fatores de risco inerentes ao produto, serviço, operação ou canal de distribuição:

- private banking;

- produtos ou operações suscetíveis de favorecer o anonimato;

- pagamentos recebidos de terceiros desconhecidos ou não associados com o cliente ou com a atividade por este prosseguida;

- novos produtos e novas práticas comerciais, incluindo novos mecanismos de distribuição e métodos de pagamento, bem como a utilização de novas tecnologias ou tecnologias em desenvolvimento, tanto para produtos novos como para produtos já existentes.

C) Fatores de risco inerentes à localização geográfica:

- países identificados por fontes idóneas, tais como os relatórios de avaliação mútua, de avaliação pormenorizada ou de acompanhamento publicados, como não dispondo de sistemas eficazes em matéria de prevenção e combate ao BC/FT (sem prejuízo do disposto na LPCBC/FT relativamente a países terceiros de risco elevado);

- países ou jurisdições identificados por fontes credíveis como tendo um nível significativo de corrupção ou de outras atividades criminosas;

- países ou jurisdições sujeitos a sanções, embargos, outras medidas restritivas ou contramedidas adicionais impostas, designadamente, pelas Nações Unidas e pela União Europeia;

- países ou jurisdições que proporcionem financiamento ou apoio a atividades ou atos terroristas, ou em cujo território operem organizações terroristas.

É possível encontrar na lei alguns exemplos de medidas reforçadas de identificação e diligência?

Sim. O n.º 6 do artigo 36.º da LPCBC/FT elenca como possíveis medidas reforçadas as seguintes (sem prejuízo de outras que se mostrem mais adequadas aos riscos concretos identificados e/ou de outras cujo conteúdo concreto seja definido pelas autoridades setoriais competentes):

- a obtenção de informação adicional sobre os clientes, os seus representantes ou os beneficiários efetivos, bem como sobre as operações planeadas ou realizadas;

- a realização de diligências adicionais para comprovação da informação obtida;

- a intervenção de níveis hierárquicos mais elevados para autorização do estabelecimento de relações de negócio, da execução de transações ocasionais ou da realização de operações em geral;

- a intensificação da profundidade ou da frequência dos procedimentos de monitorização da relação de negócio ou de determinadas operações ou conjunto de operações, tendo em vista a deteção de eventuais indicadores de suspeição e o subsequente cumprimento do dever de comunicação previsto no artigo 43.º da LPCBC/FT;

- a redução dos intervalos temporais para atualização da informação e demais elementos colhidos no exercício do dever de identificação e diligência;

- a monitorização do acompanhamento da relação de negócio pelo responsável pelo cumprimento normativo referido no artigo 16.º da LPCBC/FT ou por outro colaborador da entidade obrigada que não esteja diretamente envolvido no relacionamento comercial com o cliente;

- a exigência da realização do primeiro pagamento relativo a uma dada operação através de meio rastreável com origem em conta de pagamento aberta pelo cliente junto de entidade financeira ou outra legalmente habilitada que, não se situando em país terceiro de risco elevado, comprovadamente aplique medidas de identificação e diligência equivalentes.

Que medidas reforçadas devem as entidades obrigadas adotar nas situações que envolvam países terceiros de risco elevado?

As entidades obrigadas devem, em qualquer circunstância, adotar medidas reforçadas eficazes e proporcionais aos riscos existentes sempre que estabeleçam relações de negócio, realizem transações ocasionais, efetuem operações ou de algum outro modo se relacionem com pessoas singulares ou coletivas ou centros de interesses coletivos sem personalidade jurídica estabelecidos em países terceiros de risco elevado.

As entidades obrigadas devem também adotar medidas reforçadas de identificação e diligência:

- no âmbito de relações de negócio, transações ocasionais ou operações com pessoas singulares ou coletivas ou centros de interesses coletivos sem personalidade jurídica estabelecidos noutras jurisdições que venham a ser identificadas pelas autoridades setoriais, com base nas divulgações efetuadas pelo GAFI ou noutras fontes credíveis;

- em quaisquer outras situações em que as próprias entidades obrigadas - com base nas divulgações efetuadas pelo GAFI, noutras fontes credíveis ou noutras informações que lhes sejam disponibilizadas pelas autoridades setoriais - identifiquem um risco geográfico acrescido, à luz de uma abordagem baseada no risco.

Que medidas reforçadas devem as entidades obrigadas adotar no âmbito da contratação à distância?

Nos casos em que o estabelecimento da relação de negócio ou a realização da transação ocasional tenha lugar sem que o cliente ou o seu representante estejam fisicamente presentes, a comprovação dos documentos referidos nos n.ºs 1 e 5 do artigo 25.º da LPCBC/FT deve ser efetuada:

- nos termos previstos nos n.ºs 2 a 4 do referido artigo 25.º, no caso das pessoas singulares;

- nos termos previstos no n.º 6 do mesmo artigo, no caso das pessoas coletivas ou centros de interesses coletivos sem personalidade jurídica.

Complementarmente, as entidades obrigadas adotam as demais medidas reforçadas que se mostrem necessárias para fazer face ao risco concreto identificado, designadamente:

- a realização de diligências adicionais para comprovação da informação obtida; ou

- a exigência da realização do primeiro pagamento relativo a uma dada operação através de meio rastreável com origem em conta de pagamento aberta pelo cliente junto de entidade financeira ou outra legalmente habilitada que, não se situando em país terceiro de risco elevado, comprovadamente aplique medidas de identificação e diligência equivalentes.

Que medidas reforçadas devem as entidades obrigadas adotar relativamente às pessoas politicamente expostas e aos titulares de outros cargos políticos ou públicos?

No âmbito das relações de negócio ou transações ocasionais com clientes, representantes ou beneficiários efetivos que sejam pessoas politicamente expostas, devem as entidades obrigadas (em complemento dos procedimentos normais de identificação e diligência):

a) Detetar a qualidade de "pessoa politicamente exposta", adquirida em momento anterior ou posterior ao estabelecimento da relação de negócio ou à realização da transação ocasional, com base nos procedimentos ou sistemas de informação previstos no artigo 19.º da LPCBC/FT;

b) Assegurar a intervenção de um elemento da direção de topo para aprovação:

- do estabelecimento de relações de negócio ou da execução de transações ocasionais;

- da continuidade das relações de negócio em que a aquisição da qualidade de "pessoa politicamente exposta" seja posterior ao estabelecimento da relação de negócio.

c) Adotar as medidas necessárias para conhecer e comprovar a origem do património e dos fundos envolvidos nas relações de negócio, nas transações ocasionais ou nas operações em geral, para o efeito entendendo-se por:

- "património", a totalidade dos ativos que compõem as fontes de riqueza da pessoa politicamente exposta; e por

- "fundos", os montantes ou ativos concretamente afetos à relação de negócio estabelecida, à transação ocasional ou à operação efetuada com a pessoa politicamente exposta.

d) Monitorizar em permanência e de forma reforçada as relações de negócio, tendo particularmente em vista identificar eventuais operações que devam ser objeto de comunicação nos termos previstos no artigo 43.ºda LPCBC/FT.

e) Adotar outras medidas reforçadas ou intensificar as medidas referidas nas alíneas b), c) e d), sempre que o concreto risco acrescido da relação de negócio ou da transação ocasional se revele particularmente elevado.

As medidas reforçadas de identificação e diligência adotadas relativamente às pessoas politicamente expostas são extensivas a outras pessoas consigo relacionadas?

Sim. As medidas reforçadas de identificação e diligência previstas no artigo 39.º da LPCBC/FT são igualmente aplicáveis às relações de negócio ou transações ocasionais com clientes, representantes ou beneficiários efetivos que sejam:

a) Membros próximos da família das pessoas politicamente expostas, considerando-se como tal:

- os ascendentes e descendentes diretos em linha reta de pessoa politicamente exposta;

- os cônjuges ou unidos de facto de pessoa politicamente exposta;

- os cônjuges ou unidos de facto dos ascendentes e descendentes diretos em linha reta de pessoa politicamente exposta.

b) Pessoas reconhecidas como estreitamente associadas a pessoas politicamente expostas, considerando-se como tal:

- qualquer pessoa singular, conhecida como comproprietária, com pessoa politicamente exposta, de uma pessoa coletiva ou de um centro de interesses coletivos sem personalidade jurídica;

- qualquer pessoa singular que seja proprietária de capital social ou detentora de direitos de voto de uma pessoa coletiva, ou de património de um centro de interesses coletivos sem personalidade jurídica, conhecidos como tendo por beneficiário efetivo pessoa politicamente exposta;

- qualquer pessoa singular, conhecida como tendo relações societárias, comerciais ou profissionais com pessoa politicamente exposta.

1.3. DEVER DE COMUNICAÇÃO

Normas Relevantes

LPCBC/FT | artigos 43.º a 46.º, n.º 1 a 4, 89.º e 91.º

Regulamento n.º 603/2021 - 02.07 | artigos 14.º a 20.º

Questões

Em que consiste o dever de comunicação, previsto nos arts. 43.º e 44.º da LPCBC/FT, e quais as atividades principais em que se desenvolve?

O dever de comunicação, em sentido estrito, consiste no dever que recai sobre as entidades obrigadas de, por sua própria iniciativa, informarem de imediato o Departamento Central de Investigação e Ação Penal da Procuradoria-Geral da República (DCIAP) e a Unidade de Informação Financeira (UIF), da Polícia Judiciária, sempre que saibam, suspeitem ou tenham razões suficientes para suspeitar que certos fundos ou outros bens, independentemente do montante ou valor envolvido, provêm de atividades criminosas ou estão relacionados com o financiamento do terrorismo.

O dever de as entidades obrigadas efetuarem estas comunicações ("comunicação de operações suspeitas" ou "suspicious transactions report") às autoridades referidas incide sobre atos, contratos ou atividades em execução, bem como todas operações que lhes sejam propostas, ou ainda operações tentadas, que estejam em curso ou que tenham sido executadas, e relativamente às quais, as suas características e contexto permitam, de alguma forma, concluir pela natureza suspeita da operação.

A comunicação ao DCIAP e à UIF das operações suspeitas é efetuada junto destas autoridades através dos canais, específicos e diretos, que as mesmas definam para o efeito, devendo ser feita imediatamente, assim que a entidade obrigada conclua pela natureza suspeita de determinada operação.

A entidade comunicante deve ainda, de acordo com o previsto na LPCBC/FT, observar um conjunto de elementos na sua realização e de cuidados especiais posteriores, para garantir a eficácia da comunicação.

Sem prejuízo da consulta da LPCBC/FT, e demais diplomas relevantes, encontra-se disponível no Portal na internet da Comissão de Coordenação de Políticas de Prevenção e Combate ao Branqueamento de Capitais e ao Financiamento do Terrorismo um conjunto abrangente de informação sobre o dever de comunicação - PERGUNTAS FREQUENTES | Portal da Comissão Prevenção do Branqueamento de Capital e Financiamento do Terrorismo (portalBC/FT.pt) , no item "DEVER DE COMUNICAÇÃO".

1.4. DEVER DE ABSTENÇÃO

Normas Relevantes

LPCBC/FT | artigos 47º a 49º e 56º

Questões

Em que consiste o dever de abstenção, previsto nos arts. 47.º a 49.º da LPCBC/FT, e quais as atividades principais em que se desenvolve?

O dever de abstenção consiste no imperativo que recai sobre as entidades obrigadas, de se absterem de executar qualquer operação ou conjunto de operações, presentes ou futuras, que saibam ou que suspeitem poder estar associadas a fundos ou outros bens provenientes ou relacionados com a prática de atividades criminosas ou com o financiamento do terrorismo.

O conhecimento ou a suspeita de que uma determinada atividade ou operação (ou conjunto de operações) poderá estar associada a uma prática de branqueamento de capitais ou de financiamento do terrorismo implica, para além da análise do seu impacto e imediata suspensão no momento da sua deteção, comunicação imediata, similar a uma "transação suspeita", junto do DCIAP e da UIF, nos termos previstos no art. 43.º e seguintes da LPCBC/FT.

A entidade obrigada deve ainda abster-se de praticar quaisquer atos ou condutas que possam fazer perigar a utilidade ou eficiência do cumprimento do dever de abstenção ou do seu seguimento.

Sem prejuízo da consulta da LPCBC/FT, e demais diplomas relevantes, encontra-se disponível no Portal na internet da Comissão de Coordenação de Políticas de Prevenção e Combate ao Branqueamento de Capitais e ao Financiamento do Terrorismo um conjunto abrangente de informação sobre o dever de comunicação - PERGUNTAS FREQUENTES | Portal da Comissão Prevenção do Branqueamento de Capital e Financiamento do Terrorismo (portalBC/FT.pt) , no item "DEVER DE COMUNICAÇÃO".

1.5. DEVER DE RECUSA

Normas Relevantes

LPCBC/FT | artigo 50.º

Questões

Em que consiste o dever de recusa, previsto no art. 50.º da LPCBC/FT, e quais as atividades principais em que se desenvolve?

O dever de recusa consiste no dever legal que recai sobre as entidades obrigadas de recusar iniciar relações de negócio, realizar transações ocasionais ou efetuar outras operações quando não obtenham:

a) Os elementos identificativos e os respetivos meios comprovativos previstos para a identificação e verificação da identidade do cliente, do seu representante e do beneficiário efetivo, incluindo a informação para a aferição da qualidade de beneficiário efetivo e da estrutura de propriedade e de controlo do cliente; ou

b) A informação prevista no artigo 27.º da LPCBC/FT sobre a natureza, o objeto e a finalidade da relação de negócio.

As entidades obrigadas encontram-se ainda sujeitas a especiais deveres de cuidado nas relações de negócio, transações ocasionais ou outras operações, incluído para efetuar a atualização dos mesmos, nomeadamente quando não obtêm elementos identificativos, os meios comprovativos ou outra informação necessária para o aferimento dos reais riscos das operações que realizem.

A ocorrência de tais situações poderá acarretar, por exemplo, não apenas a necessidade de recusar novas relações de negócios ou transações ocasionais, como de, eventualmente, pôr termo imediato a relações de negócio já estabelecidas - devendo ainda as entidades obrigadas analisar as causas para a não obtenção dos elementos, meios ou informações concretamente denegados, tendo em vista a realização de uma comunicação, como "transação suspeita", às autoridades judiciárias competentes, ou efetuar consultas junto das mesmas sobre o procedimento a adotar.

Em qualquer caso, as entidades obrigadas efetuam e mantêm registos escritos sobre todas as conclusões e análises realizadas, quanto às razões subjacentes à não obtenção de elementos identificativos, bem como as diligências empreendidas.

PERGUNTAS FREQUENTES | Portal da Comissão Prevenção do Branqueamento de Capital e Financiamento do Terrorismo (portalBC/FT.pt)

Sem prejuízo da consulta da LPCBC/FT, e demais diplomas relevantes, encontra-se disponível no Portal na internet da Comissão de Coordenação de Políticas de Prevenção e Combate ao Branqueamento de Capitais e ao Financiamento do Terrorismo um conjunto abrangente de informação sobre o dever de recusa - PERGUNTAS FREQUENTES | Portal da Comissão Prevenção do Branqueamento de Capital e Financiamento do Terrorismo (portalBC/FT.pt), no item "DEVER DE RECUSA".

1.6. DEVER DE CONSERVAÇÃO

Normas Relevantes

LPCBC/FT | artigo 51.º

Regulamento n.º 603/2021 - 02.07 | artigo 9.º

Questões

Qual o prazo de manutenção de documentos e elementos que deve ser assegurado pelas entidades obrigadas no cumprimento dos procedimentos conservatórios?

A LPCBC/FT e o Regulamento n.º 603/2021 - 02.07 estabelecem um prazo limite de 7 anos para a conservação dos documentos e elementos que suportaram o cumprimento dos procedimentos e dos deveres preventivos.

Posso efetuar o registo e a conservação dos documentos e elementos obtidos em suporte digital?

Sim, o arquivamento dos documentos obtidos junto dos clientes e intervenientes, bem como, outros decorrentes da tramitação e conclusão da relação de negócio ou da transação ocasional podem ser arquivados em suporte físico ou digital devendo ser disponibilizados em permanência às entidades com competência em matéria de BC/FT, designadamente, ao IMPIC, sempre que solicitados.

O direito ao apagamento dos dados "direito a ser esquecido" previsto no artigo 17.º, n.º 3, alínea b) do Regulamento (UE) 2016/679 do Parlamento Europeu e do Conselho Europeu de 27 de Abril de 2016 prevê que o mesmo não se aplica sempre que o tratamento dos dados se revele necessário ao cumprimento de uma obrigação legal e decorrente do interesse público ou ao exercício da autoridade pública de que esteja investido o responsável pelo tratamento dos dados, previsto na LPCBC/FT, relativamente aos procedimentos conservatórios dos elementos recolhidos nesse âmbito.

1.7. DEVER DE EXAME

Normas Relevantes

LPCBC/FT | artigo 52.º

Questões

Em que consiste o dever de exame, previsto no art. 52.º da LPCBC/FT, e quais as atividades principais em que se desenvolve?

O dever de exame consiste no dever de as entidades obrigadas analisarem com especial cuidado e atenção quaisquer condutas, atividades ou operações cujos elementos caracterizadores as tornem suscetíveis de poderem estar relacionadas com fundos ou outros bens que provenham de atividades criminosas ou que estejam relacionados com o financiamento do terrorismo.

Para o cumprimento e execução do dever de exame, as entidades obrigadas deverão considerar a globalidade dos elementos e características da operação, aplicando um conjunto de indicadores na sua análise, como sejam:

- A natureza, finalidade, a frequência, a complexidade, invulgaridade e atipicidade da conduta, da atividade ou das operações;

- A natureza, a atividade, o padrão operativo, a situação económico-financeira e o perfil dos intervenientes, bem como uma possível e aparente inexistência de um objetivo económico ou de um fim lícito associado à conduta, à atividade ou às operações;

- Os montantes, a origem e o destino dos fundos movimentados e a natureza ou características dos meios de pagamento utilizados, a par do local de origem e de destino das operações;

- A existência ou intervenção de um determinado tipo de transação ou produto, ou de uma estrutura societária ou centro de interesses coletivos sem personalidade jurídica que possa favorecer especialmente o anonimato dos intervenientes.

Na execução do dever de exame, a avaliação do grau de suspeita que determinada conduta, relação, transação ou operação possa revestir, decorre e resulta primacialmente da atuação e diligência das entidades obrigadas, através da apreciação das circunstâncias concretas que se encontrem em causa, à luz dos critérios de diligência exigíveis a um profissional na análise da situação. Não se encontra, assim, limitado ou dependente da existência de qualquer tipo de documentação confirmativa da suspeita.

Nota-se, com especial importância no que respeita às entidades obrigadas com atividades imobiliárias, que o Anexo C do Regulamento n.º 603/2021 - 02.07 prevê uma "Listagem de Indicadores de Suspeição no Setor Imobiliário", ainda que meramente exemplificativa, destinada a auxiliar as entidades obrigadas a identificar situações de risco e a dar cumprimento à obrigação de comunicação de operações suspeitas constante dos artigos 43.º e 44.º da LPCBC/FT, que deverão ser usados pelas entidades obrigadas, em conjugação com os critérios genéricos e as diligência comum e avaliação de risco em cada situação concreta.

No seguimento da execução do dever de exame, as entidades obrigadas, sempre que concluam pela existência de uma "transação suspeita", deverão efetuar a respetiva comunicação, nos termos do art. 44º da LPCBC/FT, junto das autoridades judiciárias cometentes.

Sem embargo, caso concluam não estar em causa uma situação que imponha a comunicação de uma "transação suspeita", as entidades obrigadas devem lavrar um registo escrito circunstanciado do incidente, no qual fazem constar os fundamentos da decisão de não comunicação, incluindo, nomeadamente, os motivos que sustentam a inexistência de fatores concretos de suspeição e quaisquer eventuais contactos com o DCIAP e a UIF/PJ, estabelecidos no decurso do exame.

Sem prejuízo da consulta da LPCBC/FT, e demais diplomas relevantes, encontra-se disponível no Portal na internet da Comissão de Coordenação de Políticas de Prevenção e Combate ao Branqueamento de Capitais e ao Financiamento do Terrorismo um conjunto abrangente de informação sobre o dever de exame - PERGUNTAS FREQUENTES | Portal da Comissão Prevenção do Branqueamento de Capital e Financiamento do Terrorismo (portalBC/FT.pt) , no item "DEVER DE EXAME".

Nesse Portal encontram-se ainda uma listagem de indicadores de suspeição, com carácter genérico e sectorial sob o item "LISTAS/Indicadores de suspeição", cuja consulta é relevante.

1.8. DEVER DE COLABORAÇÃO

Normas Relevantes

LPCBC/FT | artigo 53.º

Questões

Em que consiste o dever de colaboração, previsto nos arts. 53.º e 56.º da LPCBC/FT, e quais as atividades principais em que se desenvolve?

O dever de colaboração consiste no dever de as entidades obrigadas prestarem, de forma pronta e cabal, toda a colaboração que lhes for requerida pelo DCIAP, pela UIF e pelas demais autoridades judiciárias e policiais, bem como pelas autoridades setoriais e pela Autoridade Tributária e Aduaneira.

Desta obrigação (e para além do cumprimento de outros deveres de disponibilização de informações, elementos e documentos, eventualmente previstos quanto a atividades económicas reguladas) acarreta decorre, um conjunto de deveres de conduta, como sejam, por exemplo:

- O dever de pronta e atempada resposta a pedidos de informação sobre as relações, transações ou operações mantidas;

- O dever de disponibilizar, de forma completa e no prazo fixado, todas as informações, esclarecimentos, documentos e elementos que lhes sejam requeridos, mais conferindo, sempre que requerido, o acesso remoto àquelas informações, documentos e elementos;

- O dever de cumprir quaisquer deveres de comunicação periódicos estabelecidos em regulamentação setorial, bem como enviar quaisquer outras informações requeridas de forma periódica ou sistemática; e

- O dever de cumprir ordens ou instruções que lhes sejam dirigidas ao abrigo do disposto na LPCBC/FT, bem como atender a recomendações emitidas e prestar informação sobre o respetivo estado de execução.

Em especial, e no que concerne especificamente ao exercício das funções e atividades inspetivas das autoridades sectoriais, as entidades obrigadas devem colaborar plena e prontamente com as mesmas, designadamente:

a) Abstendo-se de qualquer recusa ou conduta obstrutiva ilegítimas;

b) Facultando a inspeção de quaisquer instalações utilizadas, ainda que por terceiros, para o exercício da sua atividade e serviços conexos;

c) Garantindo acesso direto e facultando o exame de elementos de informação no local, independentemente do respetivo suporte;

d) Facultando cópias, extratos ou traslados de toda a documentação requerida;

e) Assegurando a comparência e a plena colaboração de qualquer representante ou colaborador que deva ser ouvido pela autoridade inspetiva, qualquer que seja a natureza do respetivo vínculo.

Nota-se, por fim, que o dever de colaboração tem um carácter global e permanente, não sendo limitado ou restrito, por exemplo, a situações de comunicações de "transações suspeitas". Sendo um dever genérico, nos termos da LPCBC/FT a disponibilização de boa-fé daquelas informações, documentos e elementos não pode configurar a violação de qualquer dever de segredo imposto por via legislativa, regulamentar ou contratual, nem implica responsabilidade de qualquer tipo para quem presta a informação.

Sem prejuízo da consulta da LPCBC/FT, e demais diplomas relevantes, encontra-se disponível no Portal na internet da Comissão de Coordenação de Políticas de Prevenção e Combate ao Branqueamento de Capitais e ao Financiamento do Terrorismo um conjunto abrangente de informação sobre o dever de colaboração - PERGUNTAS FREQUENTES | Portal da Comissão Prevenção do Branqueamento de Capital e Financiamento do Terrorismo (portalBC/FT.pt) , no item "DEVER DE COLABORAÇÃO".

1.9. DEVER DE NÃO DIVULGAÇÃO

Normas Relevantes

LPCBC/FT | artigo 54.º

Questões

Em que consiste o dever de não divulgação, previsto no art. 54.º da LPCBC/FT, e quais as atividades principais em que se desenvolve?

O dever de não divulgação consiste no dever de as entidades obrigadas - bem como os membros dos respetivos órgãos sociais, os que nelas exerçam funções de direção, de gerência ou de chefia, os seus empregados, os mandatários e outras pessoas que lhes prestem serviço a título permanente, temporário ou ocasional - não revelarem, ao cliente ou a terceiros, informações, documentos ou elementos respeitantes às averiguações, análises, exames, diligências ou comunicações efetuadas na execução dos deveres a que se encontram sujeitas em matéria de prevenção e repressão do branqueamento de capitais e financiamento do terrorismo.

Estas obrigações revestem especial importância, nomeadamente, quanto à proibição de revelação a clientes ou terceiros de elementos informações:

- Respeitantes à possibilidade, eminência, existência ou realização de comunicações de operações suspeitas à autoridades judiciárias, ou de outras comunicações, previstas na LPCBC/FT, ou quaisquer outras informações relacionadas com as mesmas;

- Respeitantes à possibilidade ou existência de investigação ou inquérito criminal, bem como quaisquer outras investigações, inquéritos, averiguações, análises ou procedimentos legais a conduzir pelas autoridades judiciárias, policiais ou setoriais; ou

- Quanto a quaisquer outras informações ou análises, de foro ou interno ou externo, que possam pôr em causa ou relevem para o exercício das funções conferidas pela LPCBC/FT às entidades obrigadas e às autoridades judiciárias, policiais e setoriais; ou relevem para a preservação de quaisquer investigações, inquéritos, averiguações, análises ou procedimentos legais e a prevenção, investigação e deteção do BC/FT, em geral.

Neste campo, as entidades obrigadas devem agir com a necessária prudência junto dos clientes - atuando, inclusive, no sentido de evitar empreender diligências que, por qualquer razão, possam suscitar a suspeição, ou gerar alerta junto dos visados, de que poderão estar em curso quaisquer procedimentos que visem averiguar suspeitas de práticas relacionadas com o BC/FT.

Sempre que, nas referidas condições, as entidades obrigadas se devam abster da realização de ulteriores diligências junto dos seus clientes, devem proceder de imediato à comunicação prevista no artigo 43.º da LPCBC/FT ("transação suspeita"), transmitindo as informações de que disponham no momento.

Sem prejuízo da consulta da LPCBC/FT, e demais diplomas relevantes, encontra-se disponível no Portal na internet da Comissão de Coordenação de Políticas de Prevenção e Combate ao Branqueamento de Capitais e ao Financiamento do Terrorismo um conjunto abrangente de informação sobre o dever de não divulgação - PERGUNTAS FREQUENTES | Portal da Comissão Prevenção do Branqueamento de Capital e Financiamento do Terrorismo (portalBC/FT.pt) , no item "DEVER DE NÃO DIVULGAÇÃO".

1.10. DEVER DE FORMAÇÃO

Normas Relevantes

LPCBC/FT | artigos 11.º, n.º 1, alínea j) e 55.º

Regulamento n.º 603/2021 - 02.07 | artigo 11º

Questões

Em que consiste o dever de formação?

Consiste no dever de as entidades obrigadas - de forma proporcional aos respetivos riscos e à natureza e dimensão da sua atividade - assegurarem aos seus dirigentes, trabalhadores e demais colaboradores cujas funções sejam relevantes para efeitos da prevenção do BC/FT um conhecimento adequado das obrigações decorrentes da LPCBC/FT e da respetiva regulamentação, através da realização de ações específicas e regulares de formação, adequadas a cada sector de atividade, que habilitem os mesmos, a todo o momento, a reconhecer operações que possam estar relacionadas com o BC/FT e a atuar de acordo com o quadro normativo vigente.

Existe alguma especificidade para os colaboradores recém-admitidos?

No caso de colaboradores recém-admitidos cujas funções relevem diretamente no âmbito da prevenção do BC/FT, as entidades obrigadas, imediatamente após a respetiva admissão, devem proporcionar-lhes formação adequada sobre as políticas, procedimentos e controlos internamente definidos nesta matéria.

Nos casos em que a entidade obrigada é uma pessoa singular que exerce a sua atividade profissional como colaborador de uma pessoa coletiva, a quem compete dar cumprimento ao dever de formação?

Nestes casos, o dever de formação incide sobre a pessoa coletiva.

Que requisitos devem preencher as ações de formação em matéria de prevenção do BC/FT?

As ações de formação proporcionadas pelas entidades obrigadas aos seus colaboradores - independentemente de serem ministradas interna ou externamente - devem:

a) Ser asseguradas por pessoas ou entidades com reconhecida competência e experiência no domínio da prevenção e combate ao BC/FT;

b) Ser precedidas de parecer favorável do RCN designado nos termos do n.º 1 do artigo 16.º da LPCBC/FT quando tal cargo exista na estrutura organizativa da entidade obrigada.

Que outras obrigações impendem sobre as entidades obrigadas no âmbito do dever de formação?

As entidades obrigadas devem manter registos atualizados e completos das ações de formação internas ou externas realizadas, conservando-os nos termos previstos no artigo 51.º da LPCBC/FT e colocando-os, em permanência, à disposição das autoridades setoriais.

Quais as especificidades introduzidas pelo Regulamento n.º 603/2021 - 02.07, quanto ao dever de formação?

A formação continua a ser obrigatória, em moldes ligeiramente diferentes do previsto no Regulamento n.º 282/2011, com realce na exigência do programa de formação conter uma área dedicada a métodos e mecanismos de implementação de análise de risco setorial e individual referentes ao imobiliário. (art. 55.º).

É ainda efetuada a adequação das exigências de formação à estrutura e dimensão das entidades imobiliárias, nos seguintes moldes:

- Entidades com 1-5 colaboradores - uma ação de formação em cada 2 anos civis;

- Entidades com 6-10 colaboradores - uma ação de formação p/cada ano civil;

- Entidades com mais de 10 colaboradores asseguram de forma rotativa que os seus colaboradores recebam formação adequada - uma ação de formação no mínimo por cada ano civil, com a presença em todas do RCN.

O registo, atualizado e completo das ações de formação, referido na LPCBC/FT é também concretizado no n.º 7 do artigo 11.º do Regulamento n.º 603/2021 - 02.07.